家計簿診断をさせていただきました。

お子さん1人で共働きですが、奥さまが退職を検討中のご家庭の家計簿です。

家計の状況(ご依頼内容)

■家族構成(年齢):夫(32)、妻(32)、子(2)

■税込給与:(夫)月44万円、(妻、時短勤務)月24万円、

■手取り給与:

(夫)月33万円(妻、時短勤務)月20万円

■手取りボーナス:

(夫)夏50万円、冬90万円

(妻)夏38万円、冬38万円

■毎月の支出:総額約35~40万円

・住居費:105,530円(賃料)

・電気:9,000円(平均)

・ガス:3,500円(平均)

・水道:3,500円(平均)

・携帯電話料金:5,700円(夫)、3,500円(妻)

・ネット料金:10,261円(ケーブルチャンネル料金含む。ここは高めだと思っているのでAmazonPrime(年3,900円)にしてネット会社を変更しようと検討中)

・NHK:2,520円(2ヶ月毎)

・食費:40,000円

・外食費:25000円(娯楽費含む。近場へのお出かけとその際の飲食費、交通費等)

・交通費:43,000円(定期6ヶ月分)及び6,000円(自転車駐輪場6ヶ月分)【1】

・日用品費:18,000円(子供の被服費、消耗品、雑貨)

・小遣い:50,000(夫)、30,000円(妻)(平日昼食費、スーツ等仕事上不可欠な被服費以外、飲み代含む)【2】

・医療費:7,000円(持病持ちのため毎月最低このぐらい)

・教育費:0円

・保育料:40,500円(来年4月以降は20,000円ほどになる予定)【3】

・その他:

・ジム代 6,804円

・コンタクト代 15,000円(6ヶ月毎)

・美容院代 7,000円(3ヶ月毎)

・旅行代 100,000円(年間)

・交際費 130,000円(年間、帰省費・冠婚葬祭費等)

・保険(貯蓄型):なし

・保険(掛捨型):なし

・自動車ローン:なし

■現在の貯金額(未記入でも可):1480万円(うち全期前納支払済の学資保険200万を含む。

■悩んでいる点/改善したい点:

・フルタイム共働きを続ける自信がなく、現状のまま辞めた場合の家計の状態がどうなるか知りたいです。

(退職した場合、上記【1】交通費はゼロになります。【2】小遣いももちろん変更(二人で5万ぐらい?)。【3】は幼稚園に入園する場合月3万円ほどでプラス習い事を月7,000円ぐらいで一つできたらという希望があります)

フルタイムではないにしろいずれパートぐらいの仕事はしたいと思っています。

・住宅の購入を検討しているが、いくらぐらいまでの借入れならば生活を圧迫せずに返していけるか。可能ならば都内に戸建て(新築、中古を問わず)が欲しく、感覚としては月の返済額が10万円ぐらい(ローン及び税金等含む)に収まれば良いのかなと思っていますが甘いでしょうか。

(住宅にお金を掛けすぎて子供の教育に資金が回らなくなるのは避けたいので、買うのなら余裕のある返済プランにしたい。夫の収入のみをベースに検討し、子供が高校・大学は私立に行くことを前提とした場合)

・上記2点を叶えて、かつ二人目を育てる場合家計は火の車になりますでしょうか。フルタイム共働きならば叶うのは分かってはいるのですが。。。

家計診断結果

全体の感想

現在は共働きで余裕のある家計ですね。

年間で必要となる費用(旅行費、慶弔交際費)なども把握されていて、きちんと家計管理されているなあと感じました。

マイホームご希望ということで、その点もあわせて診断していこうと思います。

標準額

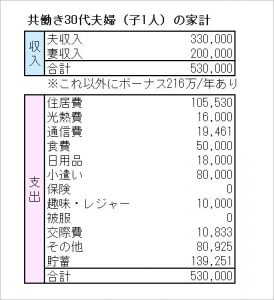

手取月収53万円、子どもありの場合の標準的支出は以下の通りです。

NHKは1ヶ月あたり金額を「その他」に、交通費、保育料も「その他」に、外食費のうち1万円は「レジャー」に割り振ってあります。

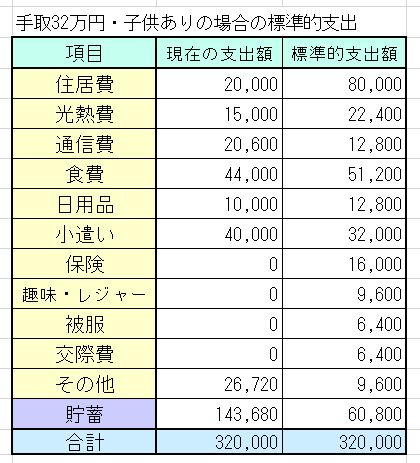

旦那さまの月収33万円のみとなった場合の標準的支出は以下の通りです。

通信費は5000円マイナスの5261円としました。

スポンサードリンク

標準額との比較

●住居費

10万5530円は、現在の月収からすると控えめですが、旦那さまの収入だけになると、手取りの32%となりますね。

32%は、やや大きすぎる気がしますが、都内であればこれぐらいはやむをえないかなと思う範囲です。

●光熱費

ほどほどの金額だと思います。

共働きで日中に在宅の方がおられないと考えるとやや高めでしょうか。

年間平均を把握しておられるのは素晴らしいと思いました。

●携帯電話・ネット料金

携帯電話は、すでに節約されていて素晴らしいですね。

インターネットは、ネット接続込みでJ-COMなどを利用されているのでしょうか。

確かに少し高く、毎月出て行く支出を見直すのが節約の基本ですので、ここを削られるのはたいへん良い判断だと思います。

●食費・外食費

標準的な金額だと思います。

yukaさまが退職されたら、買い物・調理の時間に余裕もできると思いますので、自然にもう少し下がると思います。

●日用品費

お子さんの被服費、消耗品が含まれてこの金額なのでしたら、標準的だと思います。

●こづかい

小遣いは、手取りの1割が適正といわれます。

ですので、退職後に切り下げて5万というのは、やや高いかもしれません。

ただ、小遣いの減額はストレスになり、節約が苦しくなる可能性もありますので、突然大幅に切り下げるのはおすすめしません。

少し切り下げたうえで、現在「その他」に含まれている費用の一部(ジム代、コンタクト代、美容院代のうち可能なもの)を小遣いから支払うという方法で、実質的に減額するというのがよいのではと思いました。

●ジム代

ジムは健康維持に役立ちますので、意義はあると思いますが・・・

本当に節約するのであれば、いったんやめてみてもよい費用だと思います。

やめて数ヶ月経って、やはりジムに行く必要があるし、お金の余裕もあると判断されたら、小遣いの中から出すという形で再開されてはどうかと思います。

●コンタクト代

使い捨てコンタクトをお使いでしょうか。

節約するのであれば、メガネをおすすめします。

費用はメガネ<非使い捨てコンタクト<使い捨てコンタクトですよね。

私は、現在はハードレンズを使っていますが、1枚2500円で2~3年使えます。

メンテナンス用品をあわせても、かかる費用は年間5000円強です。

(眼科で処方箋をもらい、附属のレンズショップで購入せず、楽天のこちらのショップで購入しています。)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/12435e6f.277da4c2.12435e70.4ef2986e/?me_id=1265255&item_id=10000453&m=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Feyecontact%2Fcabinet%2Fcontact%2Fcontact5%2Fsoexs_01.jpg%3F_ex%3D80x80&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Feyecontact%2Fcabinet%2Fcontact%2Fcontact5%2Fsoexs_01.jpg%3F_ex%3D128x128&s=128x128&t=picttext)

最安値挑戦中!◆送料無料◆代引不可【1枚】 クララ スーパー・オーEX (ハードレンズ/ハードコンタクト/シード)

|

使い捨てコンタクトは便利ですし、慣れないものは最初は使いづらいかもしれませんが・・・

節約するときには、まずはこのような「毎月出ていく費用」を見直すのが鉄則です。

ぜひ見直しをご検討ください。

●Amazonプライム

ケーブルテレビを解約して、Amazonプライムを利用されるということですね。

ケーブルテレビは月間数千円の出費にあたりますので、中止されるのはとても良いと思います。

ただ、Amazonプライムは必要でしょうか・・・?

ケーブルテレビでやっているもので、Amazonで代替できるものが何なのか、予想がつかなかったのですが、映画などでしょうか?

節約をスタートするときは、絶対に必要な支出以外は、まずはゼロにしてみるというのが大切だと思います。

そして、数ヶ月はそのままで過ごしてみた上で、「どうしても必要だし、お金の余裕もある」と思った場合には再開したらよいものだと思います。

Amazonプライムに関しては、すぐに入るのではなく、ケーブルテレビをやめて3ヶ月後ぐらいに再検討して、入るなら夫婦どちらかのお小遣いで、というのが良いのではないかと思いました。

スポンサードリンク

退職後の収入・支出・貯金額について

児童手当

旦那さまの収入が現在33万円ですが、これ以外に、児童手当もありますね。

共働きではあまり意識されないかもしれませんが、yukaさまが退職されると、大きな金額と感じられると思います。

配偶者控除

yukaさまが退職された場合には、配偶者控除で旦那さまの税金が安くなります。

(目安としては年間10~20万円減。)

幼稚園の補助金

幼稚園の月額費用は3万円程度が標準ですね。

バス、給食があると4万円程度でしょうか。

都内自治体であれば、補助金が出て、実質負担はもう少し低くなるのではと思います。

(すでにご計算されてこの金額を出されたようでしたら申し訳ありません。)

なお、第二子は補助金額が大幅に上がり、実質負担はさらに減ります。

まとめ

ご退職されると、このままでは毎月の収支がマイナスになるように見えますが、実際には、プラスマイナスゼロあたりになると予想しています。

そして、ボーナス全額を貯金するとすれば、年間で見ると、手取り全体の22%程度が貯蓄となります。

(支出431万円/年、手取554万円/年として計算 ※児童手当を算入)

ボーナスは増減する可能性があるので、本当は、毎月少しでも貯金できるようにするのが安心なのですが・・・。

幼稚園児のいる家庭で、この程度の貯蓄率がキープできるなら、上出来ではないでしょうか。

(一般に、幼稚園時代はお金が貯まりにくいといわれます。小学校に入ると、義務教育が無償なので貯まりやすくなります。塾費用がかかり始める高学年までが貯め時といわれます。)

共働きだと、意識しなくても毎月大きな額の貯金ができたと思いますので、この家計バランスを見ると「怖い」と感じられるかもしれません。

ちょっと気を抜くと毎月の収支が赤字になります。

でも、専業主婦家庭はどこもこんな感じで、それなりに暮らせていますので、大丈夫です。

何よりも、年間を通して、きちんと貯金ができていることが大切です。

スポンサードリンク

住宅ローンについて

購入できる金額

住宅購入を検討中とのことで、「いくらぐらいまでの借入れならば生活を圧迫せずに返していけるか」というご質問でしたので、計算してみました。

3500万円前後の物件なら問題ないと思います。

場合によってはもう少し高くても大丈夫だと思います。

購入できる金額

住宅ローン計算について詳しくは以下の通りです。

ざっと調べたところ、現在一番有利だと思われるのは、三井住友信託銀行の住宅ローン(30年固定・金利1.1%)です。

以下の条件で住宅ローン計算機で計算しました。

・35年返済

・固定資産税20万円/年

頭金を800万円としたのは、預金1280万円のうち・・・

・生活防衛費280万円を現金のまま維持

(通常は支出の半年分=200万円程度でよいのではと思いますが、今後ご出産されるかもしれないので、少し多めに残しました。)

・諸費用200万円

(登記費用、不動産取得税、ローン手数料、ローン保証料、団信、保険、仲介料、引越し費用、家具購入費等)

これらを引いた残りが800万円だからです。

一般に、頭金は物件価格の20%以上が望ましいとされていますので、そういう意味でも、800万円はちょうどよい額だと思います。

固定資産税20万円は概算です。

実際はこれよりは少なくなると思います。

また、3~5年間は固定資産税の減税措置があり、半額になる物件が多いです。

●4000万円の物件

→毎月の支払額108,497円

※ローン返済額91,830円/月+固定資産税16,667円/月

※30年後からローン返済額が変動金利となり、値上がりする可能性が高いのでそれまでに繰上返済

●3500万円の物件

→毎月の支払額94,148円

※ローン返済額77,481円/月+固定資産税16,667円/月

※30年後からローン返済額が変動金利となり、値上がりする可能性が高いのでそれまでに繰上返済

●3200万円の物件

→毎月の支払額85,539円

※ローン返済額68,872円/月+固定資産税16,667円/月

※30年後からローン返済額が変動金利となり、値上がりする可能性が高いのでそれまでに繰上返済

3500万円前後の物件

いかがでしょうか?

現在の家賃と同レベルということでしたら、4000万円の物件が購入できます。

「住居費は手取りの25%」を厳格に守るなら、3200万円程度となります。

ただ、予算を下げると、広さ・便利さを犠牲にすることになりますね。

旦那さまの通勤や、yukaさまの再就職の利便性を考えて、どこまで妥協できるかではないでしょうか。

旦那さまのお給料を拝見しますと、今後の昇給も見込める企業にお勤めのようですので、そこそこ強気でローンを組んでも大丈夫ではないかなと個人的には思いました。

現時点では、3500万円前後の物件(住宅ローン借入額2700万円前後)なら、余裕をもって返済していけると思います。

ご実家からの援助

住宅取得にあたり、ご実家からの援助の予定はないでしょうか?

「うちの親はそういうのはしないタイプだから」と思っていても、家の購入だけは別で、大きなお金を援助してくれる親御さんも多いようです。

よく聞くのは、物件を契約してしまってから援助の申し出があり、「それならもっと条件の良い家が選べたのに・・・」という話です。

予算が数百万違えば、物件選びの基準も大きく変わってきます。

ぜひ、早めにマイホーム購入の話をして、援助が受けられるかどうか、相談しておかれることをおすすめします。

住宅ローンの知識をつける

相談内容を拝見して、yukaさまはとても慎重な方で、住宅ローンに関する不安が強いようにお見受けしました。

不安を減らすためには、まずは知識をつけるのが一番です。

住宅ローンに関しては、本がたくさん出ていますので、1~2冊手にとってみられると、住宅ローンを借りるにあたって大失敗はしないと思います。

個人的には、さらにおすすめなのは「住宅ローンアドバイザー」という資格の講習を受けることです。

これは、金融・不動産業従事者向けの資格で、取得に2万円もかかるのですが、講義内容が素晴らしいです。

ネットで講義動画(8時間ぐらい)が配信され、テキストを見つつ、住宅ローンの仕組みや、具体的な計算方法、妥当な借入額の計算方法、失敗した借り方の例などを学びます。

終了したら、上に書いてあるような住宅ローンの計算が、一人でできるようになります。

(最終的には、1日だけ会場に行って試験を受けると、「住宅ローンアドバイザー」の資格がもらえるのですが・・・。これは受験してもしなくても良いと思います。)

私はこの資格をとって、住宅ローンに関する漠然とした不安が解消しました。

2万円は高いですが、本当に住宅ローンを借りることになったら、2万円なんて誤差の範囲です。

もし不安が大きいようでしたら、ぜひ受講してみてください。

スポンサードリンク

二人目のご出産と家計について

お二人目のご出産を不安に思っておられるようですが、ざっくり言って、大丈夫だと思います。

旦那さまの収入は、都内正社員として標準~少し良い金額だと思いますので、標準的な家を買い、標準的な家族構成(お子さん2人)で暮らせないことは考えられません。

将来的にはパートに出られるということですので、その点でも標準的で、まったく問題ないと思います。

もちろん、共働きの現在と比較すると、余裕のない家計でやりくりしながらの生活となりますが、「火の車」かというと、まあ、皆さんこんな感じで暮らしていますし・・・としか^ ^;

わが家は3学年差で子ども2人ですが、2人目は育児費用の負担をほとんど感じません。

紙オムツ代がかかったのと、男女のきょうだいなので、衣類に少しお金がかかる程度です。

(衣類は中古を買えばいくらでも節約できますし・・・。児童手当でむしろ余裕があるかなと思うぐらいです。)

また、保育園に通わないと、3歳までの子育て費用はとても低く抑えられます。

保育園は、持ち物に指定があったり、着替えもたくさんそろえる必要がありますよね。

保育園に通わなければ、その費用がかかりません。

「幼稚園入園までが貯め時」と一般に言われますが、その通りだと感じます。

まとめると、これから数年内にご出産されるなら、以下のようなメリットがあると思います。

・お子さん2人が同時に幼稚園に在園することがない

(幼稚園費用で負担の重い時期が分散される)

・親の定年前に子どもが独立してくれる

(教育費を払ったあとで、夫婦の老後資金を貯める時間が十分にある。住宅ローンの繰上返済もできる。)

定年までにどの程度貯金ができるか、将来的な教育費がどの程度確保できるかについては、旦那さまの昇給ペース、退職金、yukaさまのパート給与の見込み額を決めなければいけないので、詳しく計算できないので申し訳ありませんが・・・

都内在住ですと、私立大学だとしてもご自宅から通える範囲から選ばれますよね。

お子さんが一人暮らしせず、2人とも22歳~24歳で独立してくれるなら、まったく問題ないと思います。

yukaさんのお宅は標準的なご家庭で、貯金の額もとても多く、きちんと管理されていると感じました。

普通に暮らしていけば、少々のトラブルがあっても金銭的に行き詰ることは考えられませんので、あまり不安がらず、お子さんのことであれ、マイホームのことであれ、希望を実現していかれたらよいのでは、と思いました。

—————————

家計簿を拝見して、私の意見を書かせていただきました。

失礼な点や、理解の不足している点がございましたらお詫び申し上げます。

ご説明不足の点等ございましたら、お気軽にお問い合わせください。

コメントを残す