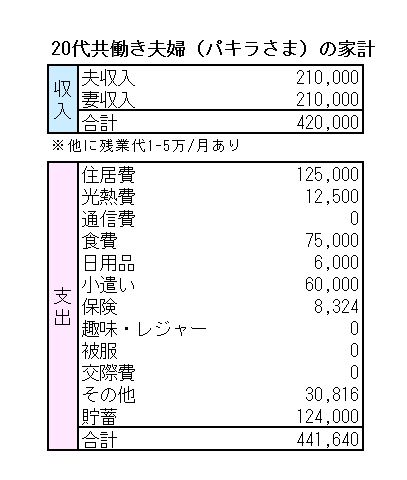

家計簿診断をさせていただきました。

共働きで、数ヵ月後に第一子ご出産予定のご家庭の家計簿です。

家計の状況(ご依頼内容)

■家族構成(年齢):妻28歳(今年5月第一子出産予定)、夫29歳

■手取り給与:妻21万円、夫21万円の計月42万円

(残業量によってプラス1万円-5万円の変動があり、貯金や特別出費(旅行費用や家電・家具買い替え・冠婚葬祭)にあてる。

保険料、企業型積立年金は会社天引。天引き後の固定給与が計42万円)

■手取りボーナス:二人合計夏110万円、冬110万円

(内夏10万、冬10万は企業型積立年金)

(夏30万、冬30万は繰り上げ返済)

(毎回10万万円を親族に返済※住宅購入の際に借入。残100万円)

■毎月の支出:総額29万円程度

・住居費:12万5千円(住宅ローンとマンション管理費、ネット代)

・電気:5000-8000円

・ガス:1800円-5000円

・水道:2000-4000円

・携帯電話料金:妻3000円、夫1500円(小遣いから支払)

・ネット料金:マンション管理費に込み。

・NHK:13390円(年間)

・食費:50000円(国産の野菜・肉を買い始めたためいつもより高め)

・外食費:25000円(子どもが産まれたら外食が難しくなるため、頻度はいつもより多め)

・交通費:不明(各自小遣いから支払)

・日用品費:5000円-7000円

・小遣い:各自3万円(携帯代、交際費、美容費、被服費もここから)

・医療費:15000円-30000円(妊婦健診中のため高め)

・その他:5000-10000円

・保険(掛捨型):二人合わせて8324円(内約50%は年末に割戻しされる。給与天引)(団体信用生命保険の代わりに妻3500万円、夫4000万円の死亡保障に加入。医療保険は未加入)

■毎月の貯金:12万4千円(内10万円は毎月繰り上げ返済。2万4千円はideco)

■現在の貯金額(未記入でも可):

貯金(普通預金)85万円

外国株投資信託 30万円、日本株投資信託10万円、日本株30万円(NISAで運用中)

企業型積立年金(引き出し可)二人分計 34万円

Ideco 二人分計18万円(29年12月末時点)

■住宅ローンの詳細(住宅ローンありの場合のみ。未記入でも可)

・借入額:4200万円

・返済期間:35年

・残りの返済期間:33年3ヶ月(残3886万円)

・毎月返済額:10万円

・ボーナス返済額:なし

当初5年間は0.3%、以降0.9%

■悩んでいる点/改善したい点:

今年3月から来年4月初旬まで休職しますが、産休は有給扱いのほか、育児休業手当金や、今年の夏冬のボーナスも支給されますのでこの期間に手取りで妻360万円ほど収入があります。

妊娠が発覚してから会社の昼食をお弁当に変え、格安携帯に変えて、お小遣いを各5万円から上記の金額に減らしました。

繰り上げ返済のペース(年間180万円)を今後もなるべく落としたくないのですが、もう少し貯蓄もするべきでしょうか?投資信託や日本株、企業型積立年金もいざとなれば現金化できるので、私はこのままで充分ではないかと思うのですが、夫は出産・育児を控えて不安がってます。

出産費用(一時金42万円、プラス20万円)は既に病院に前払い済みです。これから必要になるのは出産準備品(ベビーカー、ベビーベッド、抱っこ紐)のみです。

出費の中では食費が多く、ある程度は割り切っているのですが、妊娠前は格安のお肉等で外食費を含めて4万5千円でやりくりしていたので増え過ぎかなとも思っています。

家計診断結果

全体の感想

20代共働きででマイホーム購入済みのうえ、iDecoやNISAも利用され、家計管理のお手本になるような良い家計簿だと思います。

ただ、旦那さまはもう少し貯金(銀行預金)を増やしておきたいというご意向なのですね。

また、住宅ローンについて「?」と思う部分もあります。

お子さん誕生後の家計のことについて想像するのが難しいと思いますので、私の体験からのコメントを入れさせていただこうと思います。

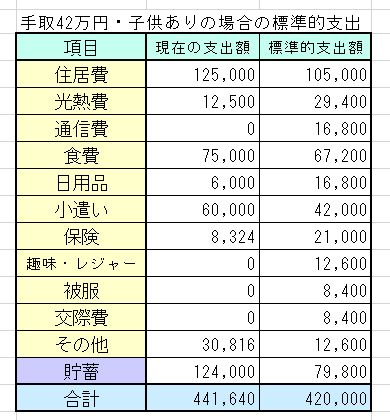

標準額

手取月収42万円、子どもありの場合の標準的支出は以下の通りです。

NHKは1ヶ月あたり金額とし「その他」へ、光熱費は平均程度の金額、医療費は2200円として「そのほか」に入れました。

ご出産後の育児費用については、児童手当(1万5000円/月)でまかなえると思いますので、ここには書いておりません。

わが家の場合の具体的な支出額はこちらをごらんください。

[参考] 生後1年の育児費用は28万円!~出産後にかかったお金まとめ~

スポンサードリンク

標準額との比較

●住居費

1年ほど前にマンションを購入されたのですね。

住居費が現在(共働きの状態で)手取りの30%となっており、そこそこ大きいですね。

今後昇給もされると思いますし、共働きを維持できるなら問題ないですが、他の項目での節約が大切になる家計バランスだと思います。

●光熱費

よく節約されていると思います。

●携帯電話・ネット料金

すでに格安スマホに変更済みとのこと。

ネット料金も住居費に込みで、上手に運用されていると思います。

●食費・外食費

現状では、外食費が膨らんでおり、やや高いなとは思います。

2万5000円の外食費は、お子さんが生まれる前に外食しているということで、期間限定ですので、あまり問題とは思いません。

食べ物の安全性にこだわって国産を中心に選ばれているのですね。

お子さんが生まれると、生後5ヶ月頃から離乳食が始まります。

そのときに、夫婦の食事からとりわけて作るのではなく、有機野菜などお値段の張るものを購入しはじめると、食費の支出が多くなりすぎると予想されます。

お子さんが生まれてからも、現在の食費(5万円程度)を維持できるなら、家計管理上も問題ないと思います。

●日用品費

標準的な金額だと思います。

●こづかい

小遣いは、手取りの1割が適正といわれます。

各4万円というのは、少し多めかなとは思いますが、交通費や交際費が含まれているなら、適正かなと思います。

お子さんが生まれると、ご夫婦ともに交際費が自然に減ると思います。

育休中は小遣いは4万円(旦那さま2.5万円、パキラさん1.5万円)ぐらいまで、自然に減らせるでしょうか?

そうすると、毎月の貯金額が大きく増えるなあと思いました。

(ご出産後は、出産祝いをいただくと思いますので、それに対する内祝いについては、お小遣いではなく特別費用から出していただいてよいと思います。)

念のため、小遣いを減らした場合の家計についても試算してみました。

●保険

保険は職場で入られているのですね。

団信で保険に入られているようで、割安なものを選ばれていると思いますので安心です。

医療保険については、とくに入る必要がないと思います。

●収支

共働きで月12万円あまりの余剰が出ているようですので、素晴らしいですね。

「共働きなら旦那さんの給与だけで暮らせるのが理想」といわれることがありますが20代では現実的ではないと思いますので、このバランスで十分だと思います。

20代のご夫婦ですと給与もまだあまり上がっていませんし、さらに、住宅ローンもあるということですと、毎月余剰が12万円あれば十分すぎると思います。

また、特別支出は、各月の残業代からというルールなのですね。

ボーナスから払われているわけではないという点で、とても優秀な家計管理だと思います。

スポンサードリンク

貯金の額・住宅ローンについて

まったく問題を感じない家計管理なのですが、あえて気になる点があるとすれば、住宅ローンの繰上げ返済についてです。

現在、年間120万円をお身内(ご夫婦どちらかのご実家だと思いますが)に返済されているのですね。

これについては、そういうお約束なのだと思いますのでそのまま続けて返済されてよいと思います。

ですが、「夏30万、冬30万は繰り上げ返済」と書かれていたのが気になります。

繰上げ返済のメリットが感じられないので、繰り上げ返済は3年後(金利が0.9%に上がる時)、または8年後(住宅ローン控除が終わる時)にまとめて、というのが教科書どおりかと思うのですが・・・。

ご夫婦それぞれで住宅ローンを組んでおられて、住宅ローン減税を受けられていますよね。

ご夫婦の収入とローン金利を拝見したところ、住宅ローン減税の枠を使いきれる状態のようです。

(低金利で借りられており、「減税額<税金額」なので減税を見込んでたくさん借りておくほうが得な状態。)

ご存知のことと思いますが、住宅ローン減税では、借入額(最大4000万円)の1%の減税が受けられます。

ご夫婦それぞれに4000万円の枠があり、現状ではそれを超過しているわけではないので、住宅ローンの残債が多ければ多いほど得です。

0.3%という、奇跡のような低金利で借りられていますので、返済2年目の現在、繰上げ返済をされる必要はまったくないと思います。

今後の返済プランとしては以下のようなものを私でしたら考えます。

(当初5年固定0.3%、その後は変動金利のローンと予想して、書いております。)

↓

返済5~10年目:ローン金利が1%を下回るようであれば繰り上げ返済なしを継続

↓

10年経過時:できる範囲で繰り上げ返済(住宅ローン減税が終わるため)

繰り上げ返済には「期間短縮型」と「返済額軽減型」があると思います。

期間短縮型のほうが、総返済額を抑える効果があります。

ですが、パキラさんのお宅のように、退職までに住宅ローンを返済されるご家庭の場合は、「返済額軽減型」を選ばれるのがよいと思います。

お子さんの独立まで、小さい額でも返済を続けられて、その分、余剰資金をお手元に置いておかれるほうが安心なためです。

住宅購入時に、このような返済プランの説明を受けられるのではと思うのですが、もし私が見落としている事情がございましたら、申し訳ありませんが、今後勉強したいので、ぜひお教えください。

スポンサードリンク

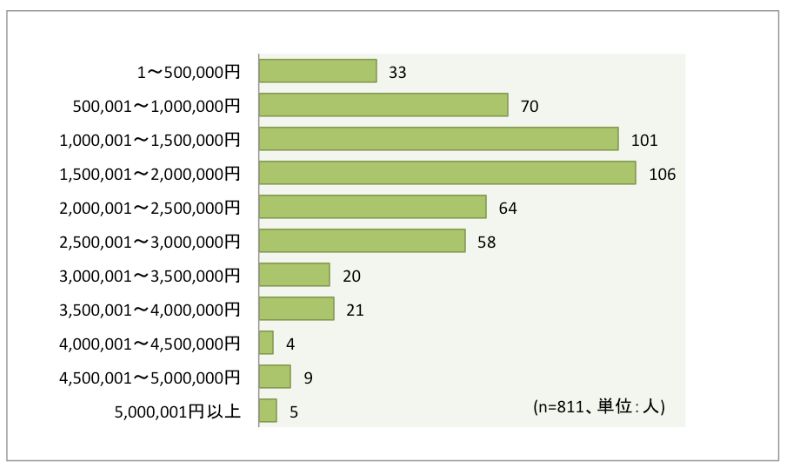

貯金額について

現在、預貯金として手元に置かれている金額は、85万円なのですね。

(さらに、すぐ引き出せる企業型積み立て年金が34万円あり、合計119万円ですね。)

パキラさんはこれで十分だと思われており、旦那さまはもう少し増やしておきたいということなのだと思います。

私も、あえて質問されたら、「85万円では少し不安かもしれないので、200万円ぐらいまでは預貯金にしておいてはどうでしょう?」と答えると思います。

一般に「万が一の離職等に備えて、生活費の半年分は貯金しておきましょう」とよく言われます。

何かあっても、半年ぐらいすれば新しい仕事を見つけたり、家計を元に戻すことができるということだと思います。

パキラさんのお宅の場合、生活費は30万円/月なので、半年分ということで180万円となりますね。

(ここでは数字を丸めて、「200万円」とさせてください。)

ただ、「どんな場面で200万円必要なのですか? 85万円では絶対に足りないけれど、200万円なら足りるという場面があるのですか?」とさらに聞かれたら、「うーん、どうでしょう^ ^;」となってしまいます。

なので、「85万円で足りない」というのはごく感覚的なもので、この金額でリスクを感じないなら、この金額でも問題はないと思います。

私が考える限りでは、まとまった預貯金が必要になると思われる場面は以下の通りです。

1.災害時

大災害にあい、避難所で生活するようになった場合。

(身の回りのものも持ち出せず、電気・インターネットが通っているかどうかもわからない状態をイメージしています。)

このような状況でお金が必要になった場合、NISAを解約するためにスマホ操作をして、投資信託を解約する・・・というのはあまり現実的ではありません。

また、投資信託のお金は2~3営業日後の払い出しとなりますので、お金がすぐ必要な場合に対処できません。

これに対し銀行預金というのは、これまでの大規模災害でも、ATMが動いていない状態で、通帳印鑑すらなくても、本人確認をしてすぐ払い出してもらえたという実績があり、安心して利用できると感じます。

ただ、会社勤めのご夫婦で、避難所生活で、大きなお金が必要になる場面がありますか?と聞かれると、ないかもしれないなあと感じます。

2.葬儀費用

縁起でもない話で恐縮ですが、ご両親、あるいはご夫婦いずれかの葬儀費用を急に支出することになった場合。

葬儀費用の全国平均は195.7万円です。

(日本消費者協会「第11回 葬儀に関するアンケート調査報告書」より。図はライフネット生命サイトより引用。)

葬儀費用は、後払いで、葬儀数日後までに支払うのが一般的です。

葬儀の前に、料金表を見つつプランを選択するのですが、そのときにまとまったお金がないと不安かもしれません。

お身内が亡くなって辛く忙しい中で、投資信託の売り注文を出すのも現実的ではありませんし、換金まで2~3営業日かかります。

もっとも、喪主になるとは限りませんし、お香典や保険でまかなえる場合も多いと思います。

また、お身内の方から借りることも可能かもしれません。

このような支出に備える必要があるかどうかというのは、ご夫婦の価値観によると思います。

3海外救援費用

夫婦いずれかが海外出張先で事故にあったり、病気になったりして、救援に行く場合。

海外渡航費が必要になりますが、直前の予約では格安航空券は手配できず、定価での購入となると思います。

勤務先が負担してくれたり、旅行保険でまかなえたりするかもしれませんが、「先に自己負担して、あとから精算してもらう」ということになるかもしれません。

そういったときにすぐ下ろせる現金があることは大切だと思います。

ですがこれも、対処しておくべきリスクだと思われるかどうかは、ご夫婦の判断になると思います。

まとめ

私が今ぱっと思いつく限りで、まとまった預貯金が必要な状況は以上の三つでした。

いずれも、たぶん起こらない状況ですし、80万円で本当に足りないのか?というと、正直言いましてよく分かりません。

投資信託を解約してもいいですし、ご親族からお金を借りることもできるかもしれません。

ですが、その一手間を減らすことには意味があると思い、私としては200万円程度の貯金をおすすめします。

このようなリスクに対応する必要はないと判断して、貯金80万円を維持していかれるのも、ひとつの正しい選択かとは思います。

スポンサードリンク

投資について

マイホーム購入に際して、資産運用についてずいぶん勉強され、NISAやiDeCoをはじめられたのですね。

「外国株投資信託 30万円、日本株投資信託10万円、日本株30万円(NISAで運用中)」というのを読みますと、ドルコスト平均法やインデックス投資について知識を持たれた上で、良い投資をされていると思います。

パキラさんのお考えとしては、貯金は現状の85万円よりは増やさず、余剰資金はすべて投資に回したいということですよね。

(私としては、200万円の貯金をおすすめしておりますが、200万円貯まったあとは、やはり投資ということをお考えかと思います。)

結論としては、「最低限の貯金が貯まりしだい、余剰資金はすべて投資」というのは、合理的な選択だと思います。

ただ、以下のような懸念点もあります。

1.株安の時期に投資を続けられるか(リスク許容度)

2016~2017年に投資を始められたということだと思いますが、株も投資信託も、どんどん上がっていると思います。

「投資信託に回せばお金が増えるのに、普通預金にするなんてもったいない」というお考えで、貯金は増やさず投資に回すという方針でいらっしゃるのだと思います。

ですが、この株高はいつまで続くかは分かりません。

私は、株や投資信託を10年以上しています。

(2006年のライブドアショック以前からやっています。)

この間に、リーマンショック、東日本大震災など、大きな株安を経験してきました。

やはり、株価はいつかは下がります。

今お持ちの投信・株も、数年内に大きく値下がりする局面があると思います。

そんな時にも、迷わず以前と同じ拠出額で投資を続けられるでしょうか?

ドルコスト平均法の理論を学ばれていたら、「そういう時には安値でたくさん買えるので、同じ金額を買い続けていくことが大切」と頭では分かるでしょうが・・・

やっぱり、財産が半減したりすると、すごく怖いんです。

頭では分かっていても、これ以上下がったら困ると思って、損失の出ている状態で売ってしまわれる方が多いです。

また、怖くなって、毎月の投資額を下げられる方もおられます。

でも、それはドルコスト平均法の考えからすると、間違った行動ですよね。

そこで迷わず投資を続けられるほど覚悟ができているか、ということを少し考えてみてください。

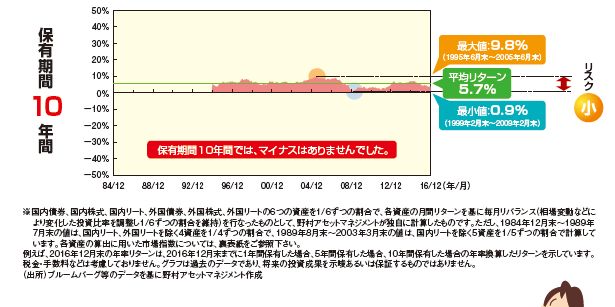

もちろん、株価はいつか回復しますし、長期間(目安としては10年)保有していれば、リーマンショックでも拠出額を下回ることがなかったという統計もあります。

(投信を分散投資して10年保有した際の投資結果のグラフ。野村アセットマネジメント資料より引用)

2.現物株

現在、現物株を30万円お持ちのようですね。株主優待のもらえる銘柄などでしょうか。

私は、基本的には投資信託の積み立て投資をおすすめしますが、現物株を持つことも悪くはないと思っています。

理由は、現物株は値動きが大きいので、投資信託のありがたさがよく分かるということです(笑)

また、配当や株主総会のお知らせなど、株式会社の仕組みがよく分かるという点でも、現物株を持つ意義はあると思います。

ですが、今後も毎年30万円の現物株を購入されるのでしたら、ちょっとどうかなあというのが正直な感想です。

やはり、特定の株は値動きが大きく、会社の状況によっては価値がゼロになってしまう場合もあります。

NISAで購入されたということは、出口戦略も大切になりますね。

(NISAは、ある程度利益が出たところで売るという制度設計になっているので。)

今後もずっと増やしていかれるのは、手間がかかりすぎる気がしますので株ではなく、投資信託を増やしていかれるのが良いのではと思います。

(もちろん、企業研究をして、2倍3倍になる株を探してみたい、というようなアグレッシブな投資方針でしたら、個別株の購入を進めていただいて大丈夫です。)

外国株:日本株=30:10というのは、20代の方にとっては良いバランスだと思います。

ですが、場合によっては、債券の投資信託なども組み込んで、少し値動きを抑えられたほうがよいかもしれません。

(値動きが大きくて不安になるということがなければ、もちろんこのままでも大丈夫です。)

まとめ

投資についてよく勉強されて、NISA、iDeCo、ふるさと納税まで活用され、万全の家計だと思います。

また、育休中もボーナスが出るのは大きいですね。

お子さんが生まれてから、保育園に入られるまでというのは、大きく貯金ができる絶好の機会だと思います。

この間に、ご親族への返済が終了し、大きく貯金できる時期になりますね。

私の目から見て、とくに心配な点もありませんので、今回の診断内容をご参考に、ご夫婦の納得のいく形でどんどんお金を増やしていってください。

追記(2018/1/25)

依頼者様より診断後に追加で情報とご質問をいただきました。

追加情報とご質問(住宅ローンの繰上返済)

・住宅ローンはフラット35で、夫婦連帯債務。

・当初0.3%、5年目以降0.9%固定。

・不動産持分割合は夫:妻=50:50。

(この割合で減税が受けられる。)

・今年は各19万円の減税を受けた。

・繰上返済シミュレーションでは、20万円繰上返済すると、4万円利息分がお得という結果になっており、今まで2ヶ月に1度20万円繰り上げていた。

ご質問:この場合でも、10年後に繰上返済をしたほうが良いですか?

ご回答

ご回答:私としては、「10年後の繰上返済がおすすめです」というお答えになります。

(2016年4月にローン開始されたと思いますので、正確には、2026年の1月(9年10ヵ月後)ということになると思います。繰上返済は年始にやるのが鉄則です。)

具体的に、3年後と10年後に繰上返済した場合の金額について考えてみましょう。

(日本住宅ローン株式会社のシミュレーションツールを使いました。)

◆3年後に繰上返済する場合

3年後に期間短縮型で100万円(実際には1,051,253円返済するよう指定される)返済した場合は、全期間を通じてみると、324,519円の返済額軽減となります。

繰上返済した場合の総返済額:47,628,889円

差額: 324,519円・・・(A)

繰上返済額:1,051,253円・・・(B)

◆10年後に繰上返済する場合

10年後に期間短縮型で100万円返済した場合は、全期間を通じてみると、260,024円の返済額軽減となります。

繰上返済した場合の総返済額:47,693,384円

差額: 260,024円・・・(C)

実際の繰上返済額:1,008,419円・・・(D)

◆3年後に繰上返済した場合と10年後に繰上返済した場合の差額

次に、3年後に繰上返済した場合と10年後に繰上返済した場合の差額を見てみます。

とても小さい金額ですね。

3年後の繰上返済額(C):1,051,253円

10年後の繰上返済による軽減額(D):260,024円

10年後の繰上返済額(D):1,008,419円

A-B-(C-D)=21,661円

◆住宅ローン控除額

これに対して、住宅ローン控除は、年末の住宅ローン残額の1%(最大4000万円分=税金40万円分)が所得税・住民税より差し引かれるという、とても大きなものです。

住宅ローン控除のある間は、最大限住宅ローン控除を受けられるのがお得だということになります。

繰上返済をするのは、せっかくの住宅ローン控除を減らしてしまうことになりますので、意味がありません。

ちなみに、夫婦連帯債務で4200万円というのは、とても上手な借り方だったと思います。

(4000万円借りるよりも、10年間トータルで見ると、総負担額は少なくなるはずです。)

おそらく、この金額を提案された不動産会社の方は、その点について考慮されていたのだと思います。

◆10年後の繰上返済分は貯金する?

ここからは応用編になりますので、ピンとこなければ読み飛ばしてください。

ローン開始10年後に繰上返済するためのお金を、これから貯めていかれると思いますが・・・

このお金を定期預金にしておくか、投資信託にするかというのはすごく悩ましいところです。

投資信託は、定期預金を大きく上回るリターンが期待できます。

一方で、繰上返済予定の2026年1月が大不況で、大きく値下がりしている可能性もあります。

積み立て投資については、「使う時期の決まっているお金の準備には向かない」という弱点もあると私は思っています。

学資保険についてなのでテーマは異なりますが、こちらの記事でも似たようなことを書いていますのでご参考に。

[参考] 学資保険がわりに投資信託?買ってはいけない3つの理由あと8年後の繰上返済ですと、十分な積み立て期間がないため、値動きが大きくなり、少々心配です。

まあ、その時点が大きく値下がりしている時期ならば、しばらく待ってみたらいいのでは?など思いますが、下がっている時期には、まだまだ下がる気がして冷静になれないものです。

私がパキラさんの立場でしたら、半分は定期預金か10年もの個人国債にし、半分はNISAで投資信託にするかな、と思いますが・・・。

このあたりは、正解が誰にも分からない中での判断になりますので、ご夫婦でよく話し合って決めらられることをおすすめいたします。

◆10年以降も繰上返済せず投資する?

さらに応用編です。

0.9%という超低金利で住宅ローンが借りられているなら、10年後にも繰上返済しないという選択肢もあると思います。

外国株:日本株=3:1という資産配分は、年利5%以上を狙う、かなり積極的な投資方針だと思います。

そうしますと、投資し続けたほうが圧倒的に大きく資産が増える可能性が高いということになります。

ですので、パキラさんのお宅の投資方法に対して、首尾一貫していて合理的なのは、「10年後にも繰上返済せず、投資信託を積み立て続ける」というやり方です。

しかし、やはり住宅ローンの残額は気になると思いますし、不合理であっても、繰上返済して楽になるという選択も、現実的にはアリなのだと思います。

—————————

家計簿を拝見して、私の意見を書かせていただきました。

失礼な点や、理解の不足している点がございましたらお詫び申し上げます。

ご説明不足の点等ございましたら、お気軽にお問い合わせください。

コメントを残す