家計簿診断をさせていただきました。

奥さまが現在専業主婦で、手取り25万円のご家庭の家計簿です。

家計の状況(ご依頼内容)

■お名前:nyanko☆

■家族構成(年齢):夫(41)、妻(40)、長女(12)

長男(10)

■税込給与:月320000円

■手取り給与:月250000円

■手取りボーナス:夏460000円、冬480000円

■毎月の支出:総額円

・住居費:0円(住宅ローン/賃料)

・電気:7000円

・ガス:6500円

・水道:3700円:

・携帯電話料金:3500円

・ネット料金:5000円

・新聞・NHK:14910円年払い

・食費:80000円位

・外食費:7000円

・交通費:6000円

・日用品費:5000円

・小遣い:17000円

・医療費:3500円

・教育費:20000円

・保育料:4600円(長男の放課後デイサービス)

・その他:20000円位

・自動車関係:自動車保険19000円/年(妻用長南の送迎に使用)自動車税:44500円/年バイク保険:18000/年(夫通勤用)バイク税:2400円/年車検:125000円(2年に1回)メンテナンス費用:50000円/年

・保険(貯蓄型):212556円年払(夫生命保険60歳払込済み無配当終身保険、返戻率116%死亡保険金600万)269220円年払い(2人分の学資保険17歳満期200万)

・保険(掛捨型):7000円(県民共済医療保険夫、妻、子供)

・自動車ローン:0円

・年払い:固定資産税11000円

地震保険13000円

■毎月の貯金:余った分を貯金

■現在の貯金額:6000000円(定期預金、金利0.4%)

520000円 (財形)

200000円(その他、銀行預金)

■住宅ローン:なし(2年前に完済)

■悩んでいる点/改善したい点

毎月余った金額を貯金していますが思うように貯まっていきません。食費が高いので食費をを見直したいです。あと、保険が少ないので加入したほうがいいでしょうか。

車を5~7年以内、バイクを4~5年以内に買い替えを控えています。故障する、または高額な修理代が発生する状態になったら買い替えを考えていますので、前述の縛りではありませんがバイク50万、車150万以下で購入を考えています。

私(妻)は短期の仕事などしていました。現在はしていません。

子供が中学に上がり教育費もかかるので働きに出ようと思いますがフルタイムかショートタイムで悩んでいます。

扶養を抜けてしっかり稼ぎたいですが、長男が発達障害のため支援学校に通学中でデイサービスの預かり時間に引っかかってしまう時期(夏休み、冬休み、春休みなど)があり融通の利くところがありません。

Wワークを考えていますが社会保険はどうなるのかが心配です。(金額など)

あと教育費、老後資金、親亡き後の長男の生活のことを考えるととても心配です。

長々書きましてすみません。ご意見頂きたいです、よろしくお願いします。

家計診断結果

全体の感想

住宅ローンは返済ずみで貯金600万円超と、素晴らしい家計です。

それでもご不安に思われることが多いようで、ご質問にお答えしつつ診断していこうと思います。

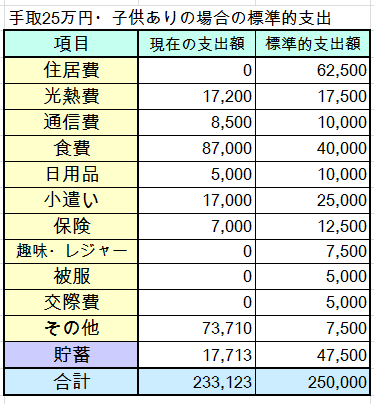

標準額

手取月収25万円、子どもありの場合の標準的支出は以下の通りです。

NHK月割、交通費、医療費、教育費。保育料、は「その他」に入れています。

保険(貯蓄型)は「貯蓄」に入れています。

自動車関連費、固定資産税は月割にして「その他」に入れています。

標準額との比較

●住居費

築5年で2年前に住宅ローン完済されたとのこと。

すごいですね!

ずいぶん貯金されたのだと思いますので、頭が下がります。

ただ、持家ですと今後メンテナンス費用がかかりますので、ある程度(年間10万~20万円目安)積み立てていかれることをおすすめします。

目安となる時期は以下の通りです。

・外壁塗装→10年ごと(1回100万円前後)

・水回りリフォーム→20年ごと

・壁紙の張り替え→10年ごと

・エアコンなど大型家電の故障→10年ごと

外壁塗装などは、きちんとやっていくことで家が長持ちすると言われています。

●光熱費

標準額とほぼ同額ですね。

専業主婦のご家庭は、日中日中在宅の割合が多く、光熱費は高くなりがちです。

そんな中でこの金額であれば、まずまずではないかと思います。

●通信費

携帯電話が3500円というのはすごく安いですね!

ただ、これからお子さんが携帯電話を持つ年齢になると、膨らむかもしれませんね。

●食費

ご依頼にも書かれているとおり、食費は突出して多いですね。

食費の節約は、ご家族の精神的な圧迫感も大きく、あまりお勧めしないのですが・・・。

8万円ということですと、少し削ってもよいなと思いました。

以下にあてはまるところがあれば、そこから見直しをされてはどうかと思います。

◆食費節約のためのチェックリスト◆

□ 生協を利用している

生協はとても便利なのですが、食費を押し上げる原因になることが多いようです。

□ 毎日買い物に行っている

買物の頻度が少ないほうが食費節約に成功する場合が多いようです。

□ オーガニックにこだわっている食材がある

□ 国産にこだわっている食材がある

□ 「これだけは高くても○○を選ぶ」というこだわりが複数ある

『これだけは』という支出は一つまでにしなければお金は貯まりません。

複数ある場合は、絶対にゆずれないもの一つに絞ることをおすすめします。

□ 常備菜をつくる習慣がない

乾物などを利用して、2~3日出す常備菜を取り入れると、食費が押し下げられるようです。

□ 飲み物(ペットボトル、缶)を買う習慣がある

□ 調味料が賞味期限切れになったことがある

エスニック、中華などの調味料を買うときは、使い切れるか要注意です。

特殊な調味料は、食費を押し上げる原因にもなると感じます。

◆◆◆◆◆◆◆◆◆◆◆

あまりあてはまっていなかったら申し訳ありません。

ただ、個人的には、8万円は高いとはいいながらも、食べ盛りのお子さんが2人いて標準額の4万円におさめるというのはなかなか難しいかなという気もしています。

手の付けられそうなところからやってみて、2万円減ったらまずは上出来ではないかと思います。

●自動車関係費

年間の支出額をきちんと把握され、月割にして積み立てておられるのかなと思いました。

きちんと管理されていて素晴らしいなと思いました。

●掛捨型保険

共済の医療保険に4人とも入られているということですね。

この点については後半で詳しく書かせていただきます。

●貯金

「余った分を貯金」と書かれているのが少し気になりました。

一般には、先取り貯金(毎月何万円貯めるか決めて、先に貯金し、残りでやりくりする)のほうが確実に貯金が増えると感じます。

ただ、nyanko☆さんは、すでに住宅ローンを完済され、加えて672万円も貯金されていますので、すごく貯金がお上手なのだと思います。

現状のやり方でも月4万円前後(残金+貯蓄型保険)+ボーナスが貯まっているようなので、このままでいいのかもしれないなあとも思いました。

ご質問について/感想

保険に加入すべきか

「保険が少ないので加入したほうがいいでしょうか。」というご質問について考えてみました。

結論から言うと、私は入らなくていいのではないかと思います。

ただ、私は「最低限の保険にしか入らなくてよい」と考えているタイプなので、その点は割り引いてお読みください。

現状では、nyanko☆さんのお宅では、住宅ローンが終わっていて、旦那さまの収入だけで家計が回っていますね。

縁起でもない話で恐縮ですが、旦那さまに万が一のことがあった場合を考えてみましょう。

その場合、遺族厚生年金+遺族基礎年金が支給されます。

月13万円程度だと思います。

お子さんは18歳まで(障害のある場合は、20歳まで)受給資格があり、nyanko☆さんお一人だと、月3万円程度となります。

それに加え、nyanko☆さんもお仕事に出られると思います。

また、貯蓄型保険の支払が免除されるはずですね。

とすると、現在のスケールの生活を続けられるとすると、何とかやっていけそうだと感じられるのですが、いかがでしょうか。

家があることで、保険の必要性はかなり低くなっていると感じます。

ただ、大学進学にあたり奨学金を借りるのは絶対イヤだ、とか、nyanko☆さんがお仕事に出るのが難しそうだ、などのご事情があるかもしれません。

そういった場合は、金額を具体的に積み上げていき、必要額を計算したうえで掛捨ての保険に入られるのもよいかなと思います。

このような計算は、保険代理店のFPさんにご相談されるのが間違いないので、よろしければ保険相談もご利用ください。

↓ ↓ ↓ ↓

上記のような計算や、ご不安に思われる点を伝えられたら、適切な見積もりをしていただけると思います。

FPさんから提案された保険内容について、加入前に迷われるようでしたら、コメントさせていただきますので、どうぞまたご相談ください。

お仕事復帰について

お子さんが発達障害とのこと、大変ですね。

夏休みなどの期間が問題なんですね。

なんとか良い勤務先が見つかるようお祈りしております。

「Wワークを考えていますが社会保険はどうなるのかが心配です。(金額など)」

と書かれていますが、こういう意味でしょうか?

↓

「Wワークをして、80万+60万円=140万円となり、130万円の壁を超えてしまったら社会保険はどうなるか?」

このような場合、旦那さまの扶養外となり、国民年金、国民健康保険に加入することになると思います。

国民年金 18万円/年

国民健康保険 10万円/年

ぐらいだと思います。

他に税金もかかります。

一般に、扶養外になって社会保険に入れないと、170万円ぐらい稼がなければ稼ぎ損になると言われています。

(国民健康保険は地域差が大きいのでお住まいの自治体にもお問合せください。上記結果は東京都江戸川区ホームページで、収入140万としてシミュレーションしました。)

勤務先が一つで、年収130万円であれば、たいていは社会保険に加入できる勤務時間を超えるはずなので、Wワークよりは社会保険料の負担は軽くなりますね。

ちなみに、勤務先が一つで、社保加入させてもらえるなら、年収140万のときの社会保険料(厚生年金+健康保険)は19.5万円程度だと思います。

以上のご回答が、nyanko☆さまがご質問されたかった内容と違うようでしたら改めて詳しくご質問ください。

今後の貯金について

「教育費、老後資金、親亡き後の長男の生活のことを考えるととても心配です。」とのこと、お気持ちよく分かります。

ただ、そのためにどうすればよいかというと、おそらく、「○○円貯めたら安心できる」というものではないのだろうと思います。

現時点で2000万円ぐらい、あるいはそれ以上の貯金があったとしても、おそらく息子さんの将来のことは同じように不安だと思います。

(貯金の額によって不安が減るかもしれませんが、本質的には変わらないと思います。)

まだ息子さんも10歳なので、まだまだ不確定だと思いますが

(1)息子さんの成人後数十年の生活パターンを3種類程度シミュレーションし

(2)そのためにはいくらぐらいのお金がかかるか見積もって

(3)現在の貯蓄ペースで足りるかどうか計算する

ということをお薦めします。

サポートする制度も今後変わっていくと思いますが、とりあえず現時点の制度を前提に計算してみてください。

(1)~(3)の計算をして今後十分な貯金ができそうであれば、とりあえず心配せずに淡々と貯金していかれることをおすすめします。

従来の制度を前提にして過不足なく貯金できていた人は、制度が多少変わっても微調整すれば十分で、本格的にお金が足りなくなるようなことは起こらないと私は思っています。

不確定だと不安に思うことが増えますよね。

ある程度未来を予想し、定年時点で十分な資産が形成できるペースで貯金できていたら、それ以上は考えないという割り切りも家計管理には必要かと思います。

とくに、nyanko☆さんは、お金を貯めるのがすごくお上手だと思います。

ぱっと見た限りでは、定年頃には十分な貯金ができているのではないかと思いました。

もっと詳しく教育費、老後資金などを計算する場合には、保険相談の機会にライフプランシミュレーションをしてくださる面倒見のよいFPさんを見つけて、じっくり相談してみてください。

(簡易なものであれば、ご自分でも計算できると思います。方法についてはいつか記事にしようと思っているのですが、まだ書けておらず申し訳ありません。)

———————————–

家計簿を拝見して、私の意見を書かせていただきました。

失礼な点や、理解の不足している点がございましたらお詫び申し上げます。

ご説明不足の点等ございましたら、お気軽にお問い合わせください。

コメントを残す